| 失去股神光環?巴菲特的「價值投資」已不受市場青睞? 因「股神」而聲名大噪的Berkshire Hathaway股東會 柏克夏海瑟威(Berkshire Hathaway)召開的股東會可說是投資界的年度盛事,被稱為「資本家的伍德斯托克節慶」(Woodstock of capitalists),但因為疫情的影響,今年連續第二年在線上舉行。過去每年股東熱烈參與股東會的重要原因,當然就是能夠親自聆聽被尊稱為「奧馬哈神喻」(Oracle of Omaha)——股神巴菲特(Warren Buffett)的投資策略分享。 這位投資大師今年已經90歲了,即便他在2012年被診斷出攝護腺癌,至今他仍絲毫沒有要退休的念頭。他的創業夥伴、同時也是他的左右手,副董事長查理蒙格(Charlie Munger)今年也將邁入98歲,所以接班人的議題一直是外界關注焦點。同時,雖然柏克夏海瑟威的過去投資績效驚人,但這幾年表現卻落後大盤,是否巴菲特的價值投資策略已經失靈?

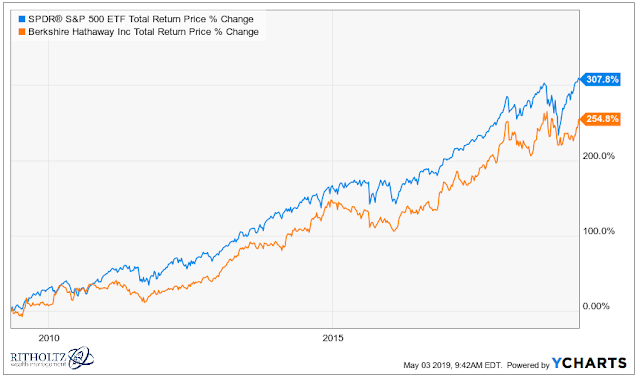

過去10年,Berkshire投資績效落後標普 500 步入老年的巴菲特,集團接班人選備受關注 針對公司高層的高齡問題(兩人都是nonagenarians,意即90多歲的人),巴菲特自嘲說,他認為外面指的是查理蒙格(因為他比較老),不過再過兩年他滿100歲之後,他老化的速度會降到每年增加1%,但其他人老化的速度會比他快,因此老化問題應該會隨時間而遞減。 對於接班人選,事實上巴菲特早在2014年给股東的信中,就曾表示下一任CEO將從公司內部選出,年齡要相對年輕,希望能經營公司至少十年,但每年外界都在猜誰是接班人。2018年初,巴菲特任命格雷格·阿貝爾(Greg Abel)及阿吉特.賈恩(Ajit Jain)擔任副董事長時,外界便看好其中一人將成為巴菲特的接班人,而較為年輕的阿貝爾又更受到董事會青睞。今年透過查理蒙格的不小心說溜嘴,巴菲特本人終於證實現年58歲的格雷格·阿貝爾,現任非保險業務副董事長,將是未來的接班人。

2021 Berkshire Hathaway股東會上侃侃而談的股神接班人-Greg Abel 股權及持股問題,將影響巴菲特的新人事佈局 阿貝爾被同事評論為謙虛有禮、注重細節,並且很好相處。一直到今年股東會之前,他都保持低調,不輕易接受媒體採訪。但在今年的股東會中,針對股東提問波克夏的再生能源(renewable energy)投資,以及公司對於氣候變遷的對策時,阿貝爾都能清楚的說明公司的立場,尤其對於目前升溫的通膨議題,他也能清晰的陳述通膨風險對於資產配置的影響。然而,對於股東來說,重點並不是阿貝爾能否承襲巴菲特以及蒙格的公司傳統文化,而在於未來公司股權結構的變化,以及投資人越來越重視的公司治理及ESG(environment, social, and governance)等相關議題。當然最重要的是,巴菲特還要做多久? 這一期經濟學人雜誌就以「「Time’s up時間到了」以及「Honky Tonk Warren聲名狼藉的巴菲特」直接喊話巴菲特應該下台,顯示投資界的現實與無情。不過巴菲特手上持有波克夏的股份是所謂A股(class A stock),其投票權是B股(class B stock,由一般大眾持有)的10,000倍。巴菲特先前已公開宣示將捐贈其持有的大多數股份,屆時他的A股將被轉為B股,賣給一般投資人,少了這部份的投票權,阿貝爾能否像巴菲特一樣掌控公司,將面臨很大的挑戰。 近年的投資失利,股神美名慘遭外界質疑 巴菲特的股神光環消失,主要是因為這幾年波克夏的投資績效表現令人失望。巴菲特去年對於航空股、傳統原料股,還有所謂的一些卡夫亨氏這個番茄醬公司的投資失敗,都引人注目。另外過去巴菲特不碰科技股是眾所周知,主要是他認為科技股的壽命太短,本益比又太高,與他價值投資的哲學不同,過去他曾經在2011年投資IBM,幾乎買在高點,之後在2015年再加碼,但最後卻在2017年底幾乎賣掉多數的IBM股票。2016年他首度買進蘋果公司股票,算是他唯一比較成功的科技股投資。巴菲特的價值投資策略,簡單來講,就是尋找市場被低估的股票,長期持有,等到股票價格超漲時再賣掉。但說起來簡單,如何決定股價被低估,就是一門大學問。  讓股神巴菲特一夜損失50億美元的Kraft Heinz番茄醬 讓股神巴菲特一夜損失50億美元的Kraft Heinz番茄醬

打破舊觀念,科技股、新創概念股成為投資人最愛 班傑明·葛拉漢(Benjamin Graham)是巴菲特的老師,被稱為「價值投資之父」,他認為每間公司都有潛在的內在價值(intrinsic value),但公司的股價卻常和內在價值有很大的差異,股價可能比真實價值更好或更差。依據這個理論,葛拉漢認為投資價格低於內在價值的穩健公司,將能夠以較低的風險帶來不錯的報酬。所以巴菲特選擇投資的標的,通常會是股東權益報酬率(ROE,Return on equity)高、負債比(Debt-to-equity ratio)低、利潤率(Profit margin)高、存續期間超過10年、產品與競爭對手有區隔、不完全仰賴原物料如原油與天然氣的公司。在巴菲特掌管波克夏的56年期間,其投資報酬率是標普500指數投報率的兩倍,充分驗證了巴菲特投資之神的美譽。 但近年來,市場流行的是以尖牙股(FANG,Facebook、Amazon、Netflix、Google)為首的科技股、新創獨角獸、以及借殼上市(SPAC,Special Purpose Acquisition Company)類型的股票,其特色是營收成長快、但公司不一定賺錢、本益比高的嚇人。所以巴菲特除了蘋果公司之外,不會投資這些類型的股票,但也因此他這兩年的投報率相對落後標普500的投報率。日前巴菲特批評線上交易平台羅賓漢(Rhbinhood)讓股市變賭場,引來羅賓漢重砲回擊,稱其「侮辱新一代的投資人」,顯示價值投資的觀念確實不再是目前的投資主流思維。

近來頗受投資人青睞的科技尖牙(FANG)股 就算是股神也會出包,投資股票請千萬注意風險! 持平而論,隨著世界經濟的進展,每個時代的流行產業也都不一樣,每隔10年,資本市場市值前十大的企業幾乎都會產生很大的變化,所以過去巴菲特所熟悉的產業不見得現在獲得投資人的青睞,巴菲特本人投資也會犯錯。但我相信,尋找好的、被低估的股票的價值投資策略,長期來看,還是有相當的參考價值。從短期投資績效來看,價值投資策略不見得贏過其他投資策略,但遇到金融風暴時,巴菲特的名言,「退潮後才知道誰在裸泳」(Only when the tide goes out do you discover who’s been swimming naked.)將深印在投資人的腦海裡。(2021.5.21)

股神巴菲特

文/陽明海運董事長 鄭貞茂 本文收錄於英語島English Island 2021年06月號

訂閱雜誌 |

沒有留言:

張貼留言